從上市公司市值反推一級市場的估值泡沫

時間:21-03-01 來源:超越S曲線

從上市公司市值反推一級市場的估值泡沫

注冊制下,公司上市后市值能到多少?

二級市場持續(xù)火爆,注冊制開閘,越來越多的投資機構(gòu)都瞄準了PRE IPO;一級市場水漲船高,2B領域的項目,天使輪5000萬估值,A輪1.5-2億,B輪3-5億估值,可能A輪時才不到2000萬收入,B輪時才三四千萬收入。

一級市場2B領域的估值發(fā)生了翻天覆地的變化,至少在2B火起來之前,一級市場的估值還是相對保守的,項目估值的邏輯和模型還是以PE為主。但現(xiàn)在很多2B領域的項目的一級市場的估值都是按照PS法,安全類項目8-10倍PS,軟件類項目10倍PS(還不是SAAS類項目),人工智能/芯片類項目更是完全沒有估值參考,完全漫天要價、拍腦袋估值。

然而,當投資人給出這些商業(yè)模型還不成熟,營收體系還沒成型的公司數(shù)億估值時,有沒有計算過,這些公司上市后他們的市值能到多少?投資人的投資收益能有多高?收益和風險系數(shù)是否匹配?

讓我們來看看科創(chuàng)板公司和創(chuàng)業(yè)板公司的市值統(tǒng)計,以此來作為錨定參考對象。

下表為2021年2月3日,科創(chuàng)板和創(chuàng)業(yè)板全部公司在不同市值區(qū)間的數(shù)量和占比統(tǒng)計:

從上表可以看到:

科創(chuàng)板市場,市值低于30億的公司占比18.67%,30-50億之間占比達到22.22%,也就是說,40%的科創(chuàng)板公司市值低于50億;55%的公司市值低于70億;63%的公司市值低于100億;市值在100-300億的公司占比23%;市值能超過300億的公司進展13.78%

創(chuàng)業(yè)板市場,市值低于30億的公司占比接近1/3;61.4%的公司市值低于50億!市值在50-100億之間的占比為21%;100-300億的比例為11.78%;市值超過300億的進展5.89%!

兩個板塊綜合來看,30%的公司市值低于30億;58%的公司市值低于50億;80%的公司市值低于100億;僅有約20%的公司市值高于100億;僅有7.4%的公司市值高于300億。

上述數(shù)據(jù)意味著,從概率上說,投資人投資的公司上市后市值80%的可能是低于100億的,58%的概率市值低于50億的。

不同市值下不同輪次的投資人能賺多少錢?

如果投資人投的項目八成市值都在100億以內(nèi),6成概率市值在50億以內(nèi),那么對于一級市場不同輪次的投資,投資人該給什么樣的估值呢?

可以假設:

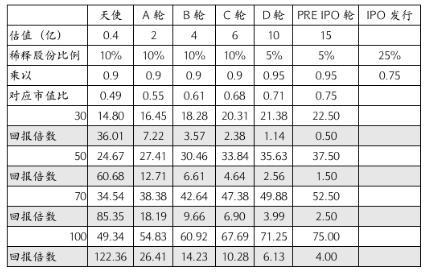

一個創(chuàng)業(yè)公司從成立到上市要經(jīng)歷天使/A/B/C/D/PRE IPO輪等六輪融資;

每輪釋放的股權(quán)比例分別是10%、10%、10%、10%、5%和5%,以及IPO時發(fā)行25%;

天使/A/B/C/D/PRE IPO輪每輪的估值是4000萬、2億、4億、6億、10億、15億;

從事一級市場投資的朋友們應該能理解并接受,上述假設對于一個2B的創(chuàng)業(yè)公司來說,相對來說在合理區(qū)間范圍內(nèi),甚至某種程度說,對D輪、PRE IPO輪的估值假設是偏低的(假如上市后為50億市值,則其利潤至少應在6000-8000萬,一級市場的估值則可能達到15-20億左右);

基于上述假設,可以計算當一家公司上市后分別按照30、50、70、100億的市值,計算每一輪投資人的回報。

計算結(jié)果如下表中回報倍數(shù)所列:

能夠看到:

如果當一家公司上市后市值為30億時,如果按照上述假設的每輪估值投資,則天使輪回報約為36倍,A輪回報7.22倍,B輪回報3.57倍,C輪2.38倍,D輪1.14倍,Pre IPO輪僅為0.5倍回報;

當一家公司上市后市值為50億時,天使輪回報為60.7倍,A輪為12.7倍,B輪為6.6被,C輪為4.6倍,D輪為2.56倍,Pre IPO輪為1.5倍。

當公司市值70、100億的數(shù)據(jù)如上表,就不羅列了。

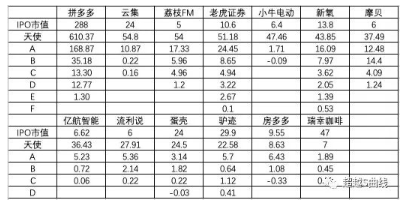

這個數(shù)據(jù)的準確度(或者可靠性)有多高呢?如下表,可以看到,類似荔枝、新氧、摩貝、蛋殼等公司的不同輪次回報率和上述分析其實大致相差并不大,規(guī)律基本類似。

基于風險和收益,每輪投資應該給多少估值?

基于上述計算,大致可以看到,按照A輪2億估值投資,

如果一家公司上市后30億市值,則A輪投資人能賺約7.2倍;

如果一家公司上市后50億市值,則A輪投資人能賺約12.7倍;

如果70億市值,則A輪能賺18.2倍;

如果100億市值,則A輪能賺26.4倍。

按照當下一級市場的投資環(huán)境,大致可以判斷,一個A輪的公司,正處于的狀態(tài)大致是,產(chǎn)品剛剛成型,市場小范圍驗證,團隊初步定型,PMF差不多驗證,銷售體系和渠道體系剛開始搭建的狀態(tài),這個時候公司可能才完成了數(shù)百萬到千把萬的收入。

大多數(shù)情況下,公司可能是按照4-5000萬拿了個天使,然后半年到1年時間,按照8000-12000之間拿個PRE-A輪,然后再過半年左右,按照2-2.5億拿個A輪融資。

如果順利的話,公司可能收入按照1500(A輪)、3-4000(A+或B輪,虧損)、6000-7500(B或B+,盈虧平衡)、12000-14000(C輪,盈利千萬左右)、2億(D輪,盈利2-3000萬)、3億(D+/PE,4-5000萬)的狀態(tài)去發(fā)展。

但當然這一切都是理想狀態(tài),在這個過程中,公司還會遇到各種可能的風險,比如銷售體系的打磨、產(chǎn)品和市場的調(diào)整、競爭對手的攻擊、團隊的矛盾、增長的瓶頸、第二業(yè)務曲線的可能性等各種風險。總之,一個A輪公司離死亡并不遙遠,還遠談不上安全。

假設,公司順利發(fā)展到3億收入,4-5000萬利潤狀態(tài),成功上市了,二級市場給的PE倍數(shù)可能在50-60倍,市值也就在30億左右。

也就是說,經(jīng)歷了這么多溝溝坎坎、九九八十一難之后,A輪投資人如果按照2億估值投資,也就能賺7.2倍

那么,請問投資人,這樣的回報和風險是否對等?投資人在A輪投資該公司時,有多大把握該公司就一定能上市?10%?20%?30%?還是50%?相信沒有任何一個投資人敢在A輪時就能有五成、甚至三成的把握篤定該公司能上市。

OK,那么回過頭來,在A輪時應該如何給該公司進行估值?

同樣的問題是,對于那些完全沒有商業(yè)化,只有技術投入,卻估值四五億的公司,投資人對其上市后市值到底是如何預判?該給他們多少估值?

一些想法

可能很多投資人朋友看到上述分析會認為這是經(jīng)驗主義、本本主義,根本不適用于自己要投的這個項目。

但每一個失望的數(shù)據(jù)、流血的事實又何嘗跟當初投資時的盲目樂觀、異想天開和毫無克制與敬畏毫無關系?

一個創(chuàng)業(yè)者在沒有數(shù)據(jù)時的融資估值,本質(zhì)上都是拍腦袋。而導致其敢漫天拍腦袋的核心原因,無非是有投資人同行買單。所以一級市場的投資,本質(zhì)上是在和同行競爭,最怕的是有傻財主出高價。于是一群財主害怕錯過的競價,自然而然的將市場價格抬高了。

對于理性的投資人來說,合理計算價格和收益,是出價的基本邏輯,最怕的是為了投資項目而主觀的提高了未來IPO的市值預期。

在今天資金瘋狂涌入2B行業(yè)、技術賽道的當口,投資人又一次陷入了過往在O2O、在VRAR、在共享經(jīng)濟、在視頻直播等領域重復過的歷史之中。

歷史無數(shù)次給予投資人沉痛的教育,只是大家多是好了傷疤忘了痛。商業(yè)的本質(zhì)是創(chuàng)造價值,而商業(yè)化是價值的最終體現(xiàn)。

IPO是投資人的最終歸宿,然而當投資人的歸宿6成概率都在50億市值以下,8成概率在100億以下時,是否應該衡量下自己即將下注的這家公司有多大概率沖到100億市值以上?而自己按照當下的估值投資時,預期的收益會是多少?

最近幾天,新年的春雷不斷爆出,海航、方正、雨潤、華夏幸福,這些曾經(jīng)的巨頭都倒在了過往的信心爆棚、盲目自大之中。

這些經(jīng)驗和教訓,對于投資來說也依然值得借鑒。市場總是這樣教訓我們,越是你志得意滿、信心爆棚,越容易得到當頭一棒。謹慎履約對LP的職業(yè)承諾,慎重對待LP的每一分錢,永遠保持敬畏,可能并不能賺得最多,但可能走得更遠。

市場可能會有一時的泡沫,無論是制度性的紅利也好,還是救災時的放水,但市場總歸會回到企業(yè)價值。不能拿LP的錢去賭未來的不可預測的泡沫。要給風險留下足夠的安全邊際,做到即使沒有泡沫,也能賺取和風險匹配的可觀回報,而如果恰好運氣好有了泡沫,那是上天對我們緊守風險底線的獎勵。

對于任何一筆投資,應該知退而知投。

摘自—超越S曲線

| 上一篇 | 下一篇 |

|---|---|

| 時代真的變了! | 重磅!蘇寧再無實控人,深圳國資148億接盤23%... |