越是困難時刻,越要理解什么是經濟周期

時間:22-08-25 來源:文思靜語

越是困難時刻,越要理解什么是經濟周期

萬物皆有周期,每一行業都有自己的運行規律,經濟亦如此。

受各種因素影響,當下不論是企業還是個人都覺得很難。

究其原因,可能是我們在這種高速增長的經濟環境里待得太久了,從來都沒有經歷過一個真正的經濟周期。

只經歷過繁榮,而沒有經歷過衰退。以至于,當經濟稍微開始下行,就會覺得寒風刺骨。

我們正在經歷一輪真正的冬天。

而越是在這種時候,我們就越要靜下心來真正去了解,到底什么是經濟周期。

今天的文章,我們以暢銷書《逃不開的經濟周期》、企業家兼投資人作者拉斯·特維德最新著作《投資最聰明的事》中的理論來跟你系統地聊一聊,實踐中的“經濟周期”。

01

實踐中的經濟周期

每個人都需要了解經濟周期,這里我們談談拉斯·特維德的看法。

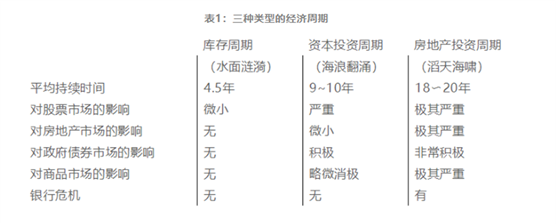

經濟周期按照驅動因素不同可以分成三種類型:

1)庫存周期;

2)資本投資周期;

3)房地產投資周期。下面我們將詳細討論這三種類型。

庫存周期

第一類經濟周期是庫存周期,其含義一目了然。它和制造業庫存相關,如汽車、建筑材料等行業,通常占一國GDP的6%左右。

當經濟加速增長時,庫存無法滿足需求;而當經濟陷入停滯時,庫存變化就會出現“番茄醬效應”就像其他周期性變動的因素一樣。然而,庫存周期變動相對比較溫和。

資本投資周期

第二類經濟周期是資本投資周期,它與企業對機器設備的投資有關,在現代經濟體中,約占經濟總量的10%。資本投資的規模比庫存更大,而且需要比庫存更長的計劃和交付時間,因此會引起更強的“番茄醬效應”資本投資周期的變動相當大,至少是庫存周期的兩倍。

房地產投資周期

第三類經濟周期是與房地產市場相關的周期,其變動更大。

首先,房地產市場的規模很大。在發達經濟體中,房屋建筑及養護行業通常占GDP的12%,其中9個百分點來自私人住宅,3個百分點來自商業房地產。通常,建筑行業直接吸納了5%~6%的社會勞動力,同時還涉及許多衍生工作,如室內裝潢、房地產中介和金融業等。此外,房地產市場的規劃期比資本投資更長,因此“番茄醬效應”也更強。

更為重要的是,房地產往往通過大量抵押舉債融資獲得資金,房價下跌會引發多米諾骨牌效應,給包括銀行在內的金融機構帶來巨大的損失。因此,房地產危機幾乎總會演變成金融危機,后者正是銀行破產的潛臺詞。

金融危機會引發更廣泛的危機。因為如果銀行破產了,各行各業的破產就會紛至沓來。就像發電廠和自來水廠一樣,銀行具有公共事業屬性。對經濟運行來說,資金不能正常流動和缺電缺水一樣嚴重。

這就是三種類型的周期。如果我們把它們比作海浪的運動,它們分別像水面上的漣漪、翻涌的海浪,以及吞噬一切的滔天海嘯(見表1)。

02

經濟的變動是否可以預測?

也許你會認為,即使是專家也不可能完全預測到經濟變動,因為有三種不同的周期,每一種都有自己的頻率。如果你是一個數學愛好者,那么你可能會認為這有點兒類似于“三體問題”計算三個不同物體(如太陽、地球和月球)如何通過重力影響彼此的運動。這是一個極其困難的任務。所以,預測經濟變動不就是“不可能完成的任務”嗎?

鎖相

但奇怪的是,事實并非如此。有一種叫“鎖相”的現象,它指的是:一些初始相關的進程被鎖定在彼此的節奏中,從而創造出強大而統一的運動。

例如在爵士樂演奏中,即使沒有指揮,音樂家也善于遵循同樣的節奏,這就是鎖相。它可以包含多種不同的頻率,例如,鼓手可以按照基本節奏的倍數打鼓,比如每小節兩拍、四拍或更多節拍。

在音樂會上,當音樂家演奏完畢時,鎖相現象依然會持續下去。當和其他觀眾一同鼓掌時,你會發現,在沒有指揮的情況下,你們會自然地以同樣的節奏鼓掌。

l. 經濟的節奏

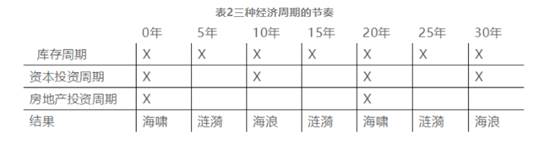

回到對三類經濟周期的討論。不同經濟周期具有絕佳的鎖相基礎,因為它們的頻率是彼此的倍數。庫存周期平均為4年半,是資本投資周期(平均9~10年)的一半,資本投資周期又是房地產投資周期(平均18~20年)的一半。

無論如何,經濟發展都有其自然的基本節奏。如表5-2所示。

換句話說,大約每10年我們就會經歷一次比較嚴重的衰退(海浪翻涌);在每兩次比較嚴重的衰退中,往往有一次是極其糟糕的(滔天海嘯),因為涉及房地產周期波動。這些極其嚴重的海嘯級危機平均每20年左右發生一次。

我應該補充說明一下,投資者都對40~60年的長期經濟周期理論有所耳聞,這種理論又被稱為“康德拉季耶夫周期”。然而,無論是在統計數據上還是在經濟理論中,我都沒有發現任何支持這一周期的事實,大多數經濟學家也不認同康德拉季耶夫周期理論。康德拉季耶夫周期理論就像《歌劇魅影〉》中的幽靈,聽起來頗具戲劇性,但我覺得純屬臆測。

經濟復蘇的主題

在兩次經濟危機之間,投資者通常有大約8年穩定向好的投資期,在此期間,市場會呈現增長態勢。周期間隔時而略短,時而略長。例如,2009年的低谷和2020年的峰值間隔了11年。

重要的是要意識到,牛市的背景一般會催生一個引領市場的強勢主題。在漫長的投資歷史中,這些主題范圍甚廣,包括郁金香球莖、大宗商品、房地產、運河、出口項目、礦山、羊毛、鐵路、建筑用地、小麥、重工業、航運、創業公司、銀行股、阿根廷股票、黃金和白銀、金礦股、咖啡、辦公建筑、油輪、飛機、鉑金、美元、互聯網、電信和科技股、新興市場和政府債券。

我個人的“核心主題”是20世紀90年代的互聯網、電信和科技股,以及21世紀初的新興市場和大宗商品。

然而,我已經想不起來20世紀90年代我投資科技股的原因了,但我還清楚地記得,是什么讓我在21世紀初選擇了新興市場和大宗商品。

這一切始于2001年1月《華爾街日報》封底的一篇短文:分析師對多個股市的平均預期市盈率(P/E)進行了評估。市盈率代表價格收益比,即股票價格除以每股收益。如果一家公司的股票市值是1億美元,而它的年收益是500萬美元,那么市盈率就是20(1億除以500萬)。遠期市盈率指的是當期股票市值除以經濟學家對公司明年收益的預期。在某種程度上,股票的價格取決于關鍵經濟指標的表現。在同等條件下,市盈率越低,股票就越有投資吸引力。

毋庸置疑,市盈率(P/E)中的收益(E)可以被操縱。例如,公司的收入受到折舊方法的影響。也就是說,對客戶尚未支付的賬款是否全部確認為收入,以及對庫存的估值方法,都會對收益產生影響。但這篇文章討論的不是單個股票的遠期市盈率,而是一國股市的市盈率。你投資組合中的股票越多,市盈率被操縱的不確定性越低。

轉向的時機

說到時機,在經濟周期轉向之前,一些早期預警信號會出現。經濟學家稱這些信號為“領先指標”最先轉向的領先指標被稱為“早期領先指標”包括貨幣供應、消費者信心指數、新頒建筑許可證數量和每周平均工作時間。

預測經濟周期本身就稱得上一門科學。據我所知,每一家受人尊敬的大型銀行都有一個類似于彩燈的預警系統,用來預測未來經濟逆轉的征兆。這個系統一般會呈現為一個包含大量指標的面板。在繁榮的起始階段,每項指標都顯示為綠燈。

然后,早期領先指標開始一個接一個地變成黃燈。接下來的特征是,早期領先指標變成紅燈,領先指標變成黃燈。隨著黃燈和紅燈的不斷涌現,股市開始崩盤,隨后實體經濟陷入崩潰。

請注意這里的先后順序:先是股票市場,然后是實體經濟。其實,股票市場本身也是一個領先指標,準確地說,應當是臨近交界線的早期領先指標。

03

股市是晴雨表,而不是溫度計

正如前文所述,股市具有前瞻性。因此,股市價格也是最有價值的領先指標之一,它們可以預示未來的經濟狀況。事實上,它們是一國經濟學家使用的關鍵性預測工具。但這是許多人難以理解的問題。

試想一下,春寒料峭的一天,風雨交加,天氣陰冷。突然,你發現你的搭檔把泳衣拿了出來。

“你在忙什么呢?”你不解地問,“難道你看不出來今天不是游泳的好日子嗎?看看溫度計吧,氣溫只有15攝氏度!”

“是的。”你的搭檔回答,“可你看過晴雨表了嗎?高壓天氣即將到來,預示著明天會有好天氣,氣溫回升,風和日麗。所以,我們去海灘吧。”

再來看看這些經驗數據:

平均而言,股市在經濟到達峰值前大約9個月見頂。

平均而言,股市在經濟觸及最低位的大約5個月之前觸底。

因此,你絕對不該通過分析當下的經濟形勢來投資股票,而是應該著眼于未來去精準預測。

你可能會感到好奇,為什么股市預示經濟高峰要比預示經濟低谷提前得更多?

首先,經濟繁榮具有巨大的慣性。即使已有跡象表明潛在問題開始顯現,但很多項目決策(比如建筑及固定資產投資)早已做出,目前仍在推進。因此,在投資者察覺到預警信號后,經濟的高漲很可能會持續一段時間。而在經濟低谷期則沒有類似的情況,轉折點的到來通常是私人消費增加帶來的結果。

回到故事中的狗尾巴上。股市見頂和觸底時的價格變動模式也表現得有所不同。多數股票的價格會在經歷幾個月的反復震蕩后到達高點,在這之前不會呈現明顯的上升或下降趨勢。此后,價格會從高點掉頭向下。

股市在低谷時的反轉往往會更迅速,在多數情況下,價格會出現明顯的轉折點。

關鍵性規則

以下是我總結的市場變化中一些最重要的規則:

1. 平均而言,包括債券價格在內的早期領先指標在經濟見頂前14個月左右發生轉折,在經濟觸底前8個月左右發生轉折。

2. 領先指標通常在經濟見頂前6~8個月開始下滑,在經濟觸底2~4個月之前觸底。

3. 正如前面提到的,平均來看,股市在經濟見頂前9個月左右見頂,在經濟復蘇前5個月左右觸底。

4. 在房地產周期下跌的尾聲,庫存觸底通常會與建筑開工數量復蘇同時出現。這是宏觀經濟復蘇的另一個領先指標。

04

投資資產、增長和經濟周期

那么,投資市場在市場發生波動時表現如何呢?這條尾巴到底是怎樣擺動的?

I909年,一位叫羅杰?沃德?巴布森的統計學家出版了一本見解獨到的著作,名為《貨幣積累的商業晴雨表》(Business Barometer Used in the Accumulate of Money)。

我在I986年讀過這本書。讓我頗感興趣的是,事實屢次證明,巴布森的觀點是正確的。例如,他是少數幾個預測到I929年華爾街大崩盤的人之一。

他的一個觀點是,在某種程度上,投資市場圍繞經濟周期波動,各種表現的出現順序如下:

1)銀行短期利率上升

2)長期利率上升(債券價格下跌)

3)股票價格下跌

4)大宗商品價格下跌

5)房地產價格下跌

6)銀行短期利率下降

7)長期利率下降(債券價格上漲)

8)股票價格上漲

9)商品價格上漲

I0)房地產價格上漲

這種趨勢變動與庫存周期無關,它很好地概括了巴布森的著作出版以來的投資市場波動狀況,大約每10年,我們就會經歷一次這樣的市場周期。

如果把一個完整周期劃分為“垃圾時間”和“黃金時間”兩個階段,那么資本投資周期有如下表現:

垃圾時間

1)銀行利率上升

2)債券價格下跌

3)股票價格下跌

4)大宗商品價格下跌

5)房地產價格下跌

黃金時間

6)銀行利率下降

7)債券價格上漲

8)股票價格上漲

9)大宗商品價格上漲

10)房地產價格上漲

這里需要做一些重要的補充說明。房地產價格經常會受到資本投資和股票波動共同的影響而陷入低迷。在這種情況下,房地產市場通常只是進行了短暫調整,之后,經濟降溫帶來的較低的利率水平會刺激房地產價格再度飆升。

正如前文所述,我們大約每20年就會經歷一次房地產危機(以及金融危機),這屬于房地產市場自發反轉的情形。

現在,我們可以對投資周期的描述進行調整:

垃圾時間

1)銀行利率上升

2)債券價格下跌

3)房地產價格下跌

4)股票價格下跌

5)大宗商品價格下跌

黃金時間

6)銀行利率下降

7)債券價格上漲

8)股票價格上漲

9)大宗商品價格上漲

10)房地產價格上漲

現在,我已經系統描述了預測經濟和市場波動的三種方法:第一種是根據領先指標進行操作;第二種是依據典型的經濟周期進行預測(主要是借助10年規則);第三種是上面提到的基于市場狀況循環往復的“垃圾與黃金”模型。

毋庸置疑,這三種方法都不能單獨使用,因此需要讀者融會貫通,掌握相應的投資模式,而不是從字面上生搬硬套。

朱熹在《朱子全書·學三》有云:“舉一而三反,聞一而知十,乃學者用功之深,窮理之熟,然后能融會貫通,以至于此。”

經濟學也是如此。然而,我提到的簡單經濟周期模型對我幫助很大,無論是在投資方面,還是在指導我的公司熬過動蕩時期方面。

摘自-文思靜語

| 上一篇 | 下一篇 |

|---|---|

| 全面退市?一文讀懂中概股走向何方 | 沒有上一篇 |