誰(shuí)在增持美國(guó)資產(chǎn)?

時(shí)間:08-04-29 來源:世紀(jì)海翔

誰(shuí)在增持美國(guó)資產(chǎn)?

2008年2月,國(guó)際貨幣基金組織發(fā)表報(bào)告,討論了全球失衡問題,認(rèn)為以經(jīng)常賬戶差額占GDP比重觀察,全球范圍內(nèi)的不平衡狀況正在改善。而在美國(guó),由于經(jīng)濟(jì)減速和美元走弱,經(jīng)常賬戶赤字占GDP的比重由2006年的6.2%降至2007年的5.5%,遠(yuǎn)超預(yù)期。外國(guó)資本的穩(wěn)定性也在增強(qiáng),資本賬戶2007年7月以來顯著好轉(zhuǎn)。其結(jié)論是,全球失衡在2007年已達(dá)頂峰,并有望繼續(xù)改善。

在全球金融市場(chǎng)仍非常混亂、世界經(jīng)濟(jì)增長(zhǎng)顯著放緩背景下,這篇報(bào)告帶來了一絲難得的安慰。

上述報(bào)告認(rèn)為全球失衡改善有多條依據(jù),其中之一是流入美國(guó)的外國(guó)資本具極強(qiáng)穩(wěn)定性。

那么,流入美國(guó)的外國(guó)資本何以保持穩(wěn)定?換句話說,在當(dāng)前美國(guó)金融市場(chǎng)動(dòng)蕩加劇、美國(guó)經(jīng)濟(jì)增速嚴(yán)重放緩而美元大幅貶值背景下,誰(shuí)還愿意增持美國(guó)資產(chǎn)?

為說明此問題,不妨先看幾組數(shù)據(jù)。

外國(guó)投資者在美國(guó)擁有16萬(wàn)億美元金融資產(chǎn),其中,證券類資產(chǎn)9.77萬(wàn)億美元,占比61.1%。

美國(guó)財(cái)政部的初步統(tǒng)計(jì)數(shù)據(jù)顯示,2007年6月底,外國(guó)持有美國(guó)證券資產(chǎn)總量97720億美元,較上年同期增加19940億美元,增幅25.64%。其中,長(zhǎng)期證券91360億美元,短期證券6350億美元。在長(zhǎng)期證券中,權(quán)益類30300億美元,長(zhǎng)期債券60070億美元;長(zhǎng)期債券中,資產(chǎn)支持證券14720億美元,其他長(zhǎng)期債券為45350億美元。

從國(guó)別看,日本是第一大美國(guó)證券資產(chǎn)持有國(guó),持有美國(guó)證券資產(chǎn)11970億美元,中國(guó)次之,為9220億美元,英國(guó)則以9210億美元排名第三。

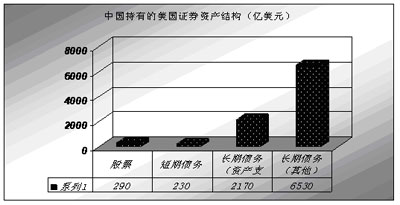

中國(guó)持有的美國(guó)證券資產(chǎn),大部分為長(zhǎng)期債券,規(guī)模8700億美元,另有230億美元短期債券和290億美元股票。在長(zhǎng)期債券資產(chǎn)中,資產(chǎn)支持證券為2170億美元,占比23.54%,其他債券為6530億美元,占比76.46%。

注:

因數(shù)據(jù)的時(shí)滯,我們尚不能完全了解2007年下半年以來外國(guó)投資者持有美國(guó)資產(chǎn)的整體變化情況。但另外兩類資產(chǎn)數(shù)據(jù)可對(duì)此進(jìn)行彌補(bǔ):一是外國(guó)對(duì)美國(guó)長(zhǎng)期證券的凈購(gòu)買;二是外國(guó)持有的美國(guó)國(guó)債,上述數(shù)據(jù)可分別更新至2007年底和今年1月。

外國(guó)對(duì)美國(guó)長(zhǎng)期證券的凈購(gòu)買量是一個(gè)重要指標(biāo)。長(zhǎng)期證券包括期限在一年以上的美國(guó)國(guó)債、政府機(jī)構(gòu)債券和企業(yè)債券,以及企業(yè)發(fā)行的股票。2007年外國(guó)對(duì)美國(guó)長(zhǎng)期證券的凈購(gòu)買未能延續(xù)前兩年的上升勢(shì)頭,當(dāng)年僅為10058億美元,較上年減少1374億美元。如果減去美國(guó)對(duì)外國(guó)長(zhǎng)期證券2235億美元的凈購(gòu)買,則通過長(zhǎng)期證券一項(xiàng)流入美國(guó)的外國(guó)資本為7823億美元,較2007年的8923億美元下降12.33%。

2007年四季度次貸危機(jī)正在蔓延之中,對(duì)比此期間的外國(guó)對(duì)美國(guó)長(zhǎng)期證券的凈購(gòu)買和美國(guó)對(duì)外國(guó)長(zhǎng)期證券的凈購(gòu)買數(shù)據(jù),會(huì)發(fā)現(xiàn)完全不同的變化:前者為2574億美元,保持了當(dāng)年的平均水平;后者為負(fù)39億美元,有相當(dāng)顯著的下降,較當(dāng)年的季度平均數(shù)559億美元有非常大的偏離,反映出當(dāng)時(shí)因信貸緊縮,美國(guó)投資者從海外市場(chǎng)撤資的現(xiàn)象。

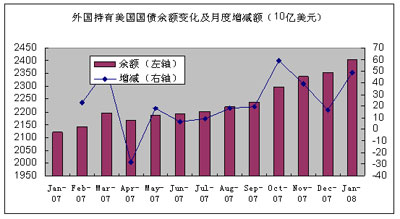

再來看一下外國(guó)投資者持有美國(guó)國(guó)債的增減變化。截至2008年1月,外國(guó)投資者持有美國(guó)國(guó)債總量24025億美元,約占外國(guó)持有的美國(guó)全部證券資產(chǎn)的24.59%。

自去年以來,常有關(guān)于外國(guó)減持美國(guó)國(guó)債的討論,國(guó)別的差異固然有,但從總量看,除了2007年4月出現(xiàn)281億美元的減持外,其他各月都是增加的,今年1月增持的數(shù)字高達(dá)487億美元。自2007年1月至今年1月,外國(guó)持有美國(guó)國(guó)債余額共增加2819億美元,增幅13.29%。

數(shù)據(jù)來源:美國(guó)財(cái)政部。

日本是第一大美國(guó)國(guó)債持有國(guó),今年1月底持有美國(guó)國(guó)債5869億美元,中國(guó)以4926億美元排名第二,英國(guó)1601億美元,排名第三,巴西第四,1417億美元。

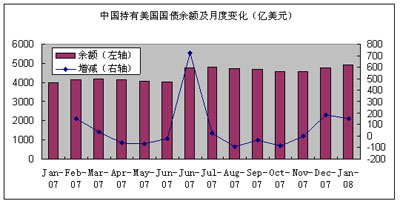

中國(guó)持有美國(guó)國(guó)債余額由2007年1月底的4010億美元增至今年1月的4926億美元,增加916億美元。在這13個(gè)月中,有七個(gè)月是凈減持國(guó)債。需要注意的是:第一,美國(guó)財(cái)政部于去年6月調(diào)整了統(tǒng)計(jì)口徑,這一調(diào)整使中國(guó)持有美國(guó)國(guó)債的余額增加了721億美元;第二,在經(jīng)過四個(gè)月的減持后,中國(guó)于去年12月起至今年1月,連續(xù)兩個(gè)月增持美國(guó)國(guó)債,共增持327億美元。

數(shù)據(jù)來源:美國(guó)財(cái)政部。

增持或減持表明絕對(duì)量的變化,而相對(duì)指標(biāo)則顯示資產(chǎn)分散化的程度。從這個(gè)意義上看,結(jié)合相對(duì)指標(biāo)進(jìn)行分析很有意義。

相對(duì)指標(biāo)主要有兩個(gè):一是外國(guó)持有美國(guó)國(guó)債占其持有美國(guó)證券資產(chǎn)的比重。國(guó)債的增加或減少可能被其他證券資產(chǎn)的減少或增加所抵消,二者此消彼長(zhǎng);二是外國(guó)持有美國(guó)國(guó)債占其所擁有的外匯儲(chǔ)備或者外匯資產(chǎn)的比重。前者意味著美國(guó)資產(chǎn)的多元化,而后者則是整個(gè)投資組合的分散化,涉及到幣種結(jié)構(gòu)的調(diào)整。

數(shù)據(jù)顯示,這兩個(gè)指標(biāo)一段時(shí)間以來,前者相對(duì)穩(wěn)定,而后者則略有下降。整體看,外國(guó)投資者對(duì)于美國(guó)資產(chǎn),一方面在增持,同時(shí)也在多元化其投資組合,適當(dāng)兼顧到資產(chǎn)結(jié)構(gòu)和幣種結(jié)構(gòu)的調(diào)整。一直以來沸沸揚(yáng)揚(yáng)的減持美國(guó)國(guó)債(資產(chǎn))的議論,看來只具有時(shí)點(diǎn)和國(guó)別差異,并未成為趨勢(shì)。

外國(guó)投資者對(duì)于美國(guó)資產(chǎn)的增持,曾使國(guó)際貨幣基金組織感到欣慰,其在本文開篇報(bào)告中提到的“美元匯率雖貶,但過程較為有序”的背后,大概便含此意,未料到外國(guó)資本會(huì)如此支持美元。

有評(píng)論認(rèn)為,外國(guó)增持美國(guó)資產(chǎn)的目的之一,是為了避免美元過度貶值,導(dǎo)致其存量資產(chǎn)受損。前不久,高盛全球經(jīng)濟(jì)調(diào)研部負(fù)責(zé)人Jim O’Neill就表示,外國(guó)央行買入美國(guó)國(guó)債和其他資產(chǎn)可能是變相干預(yù),目的是防止美元大幅走低,以保持穩(wěn)定。

這一判斷模棱兩可。若此命題成立,則要點(diǎn)在于:眾多美國(guó)資產(chǎn)持有國(guó)是相互協(xié)作,還是自發(fā)反應(yīng)?在這里,美元匯率是公共產(chǎn)品,具有外部性,若自發(fā)反應(yīng),難免存在搭便車行為;而協(xié)同操作又很難實(shí)施。

何況,從國(guó)債的角度看,外國(guó)持有美國(guó)國(guó)債的比重并不大,僅占其持有的全部美國(guó)金融資產(chǎn)的15%,占其持有美國(guó)證券資產(chǎn)的24.59%,其略有變化,對(duì)美元的影響不至于如此顯著。

那么外國(guó)青睞美國(guó)資產(chǎn)的原因究竟為何?在我們看來,存在如下可能:

第一,美元資產(chǎn)仍很重要。作為主導(dǎo)貨幣,美元資產(chǎn)是全球資產(chǎn)配置的重要部分,其比重可逐漸減少,但增量配置的需求還較強(qiáng)。美元貶值風(fēng)險(xiǎn)猶在,但對(duì)長(zhǎng)期投資,匯率變動(dòng)具周期性,若不要求高流動(dòng)性,則風(fēng)險(xiǎn)相對(duì)可控。增持歐元資產(chǎn)也有風(fēng)險(xiǎn),歐元未來存重估可能。

第二,美國(guó)在次貸危機(jī)中,資產(chǎn)價(jià)格大跌,吸引部分外部資金進(jìn)入。比如,因金融機(jī)構(gòu)大量的資產(chǎn)減值和信用損失,必然要求補(bǔ)充資本;另外,標(biāo)售利率債券市場(chǎng)出現(xiàn)問題后,利率大幅提升,對(duì)投資者的吸引力也在提高。

第三,債市的避風(fēng)港效應(yīng)顯現(xiàn)。一段時(shí)間以來,全球資金都在涌入債市避險(xiǎn)。當(dāng)然,因信用重估,低信用等級(jí)債券大遭冷落,而高信用等級(jí)的債券備受青睞,尤其是國(guó)債。在美國(guó),2007年投資國(guó)債的回報(bào)率高達(dá)9.1%,今年一季度則為3%,債市的避風(fēng)港效應(yīng)開始顯現(xiàn)。而美聯(lián)儲(chǔ)大幅降息,及為市場(chǎng)大量注入流動(dòng)性,也加劇了國(guó)債市場(chǎng)的上揚(yáng)。

——摘自《財(cái)經(jīng)》

| 上一篇 | 下一篇 |

|---|---|

| 減稅無關(guān)救市 治病理當(dāng)治本 | 人民幣國(guó)際化契機(jī) |