支付:螞蟻的“軟肋”

時間:20-09-29 來源:華爾街見聞

支付:螞蟻的“軟肋”

導讀:“都是紅包惹的禍。”

翻開螞蟻金服的招股書,每一行核心運營數據,幾乎都可以讓同行“羨慕嫉妒恨”:

1、支付寶APP年活用戶10億、月活7億+——國內擁有用戶數量級的APP一只手就能數得過來,同行如微信支付即使用戶龐大,但也沒坐擁7億+用戶的獨立APP;

2、今年6月底支付寶APP月活商戶8000萬+——個體工商戶作為國內經濟市場主體,2019年也就不到8500萬;

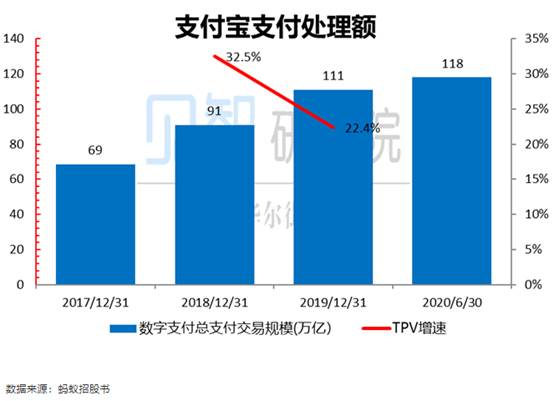

3、去年一年,支付寶含商業、理財、個人的支付交易總額高達111萬億,而同期社零總規模也才43萬億,2019年中國GDP 99萬億。

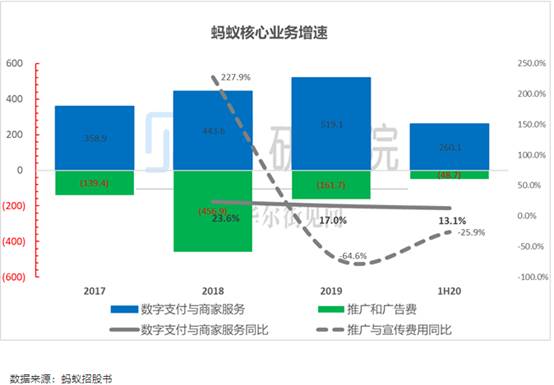

支付寶代表的支付業務,作為帝國起點,螞蟻正是憑借支付的流量,逐步衍生出了助貸、理財、保險等業務,它同樣也是2018年螞蟻利潤大跌的核心因素。

研究支付寶業務,對于理解螞蟻帝國基石的牢固程度、判斷螞蟻的增長驅動力與利潤想象空間,至關重要。

見智結合IPO與問詢資料、支付寶發展史,行業競爭態勢,判斷中期來看,支付即使持續做大,大概率也是一個盈虧平衡線上徘徊的業務,難以撐起獨立的估值。

以下是詳細分析:

01

支付寶源頭:

從解決信任到消滅現金

支付寶作為第三方支付的鼻祖,2004年左右之時,是作為電商交易的附帶產品,由于線上交易不是線下的現貨交易,買賣雙方的信任度很低,商家不愿意等到用戶收到貨了再收款,用戶不愿意收不到貨就把錢付出去。

支付寶的出現,相當于用戶先把資金寄存于一個雙方都愿意相信的第三方賬戶中,等用戶確認收貨后,貨款再轉移至賣家賬號中,而這個支付寶的這個創新性做法就是現在再普通不過的擔保交易。

而當這種因為線上交易場景出來的創新支付——第三方擔保交易支付方式,帶著巨大用戶池來反攻線下時,擔保性質變淡,支付方式創新帶來的支付便利站上上風。

不妨回想一下沒有微信支付寶時候的消費支付場景:

“排著長隊,等終于等到付錢的時候,從口袋里拿出一個塞滿各種購物卡、儲蓄卡、信用卡、鈔票和硬幣的錢包,結賬時候還有可能粗心大意忘了密碼,或者找零時候稍不留神拿到了假鈔。”

而現在的支付,大街小巷都是碼商,手機取代錢包,支付寶微信掃碼走天下。

而C端用戶的消費支付行為正是支付寶的核心戰場。

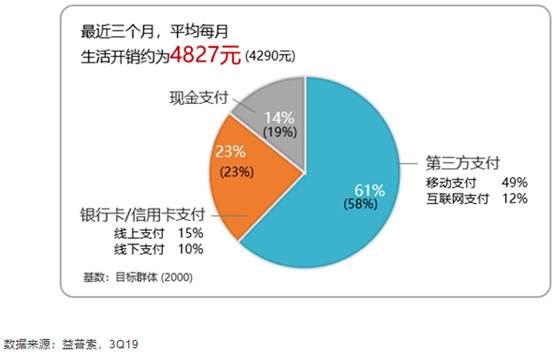

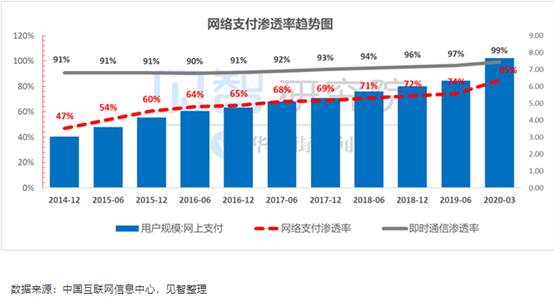

根據益普索一項調查,2019年三季度在C端用戶的消費支付行為中,支付寶、微信支付等代表的第三方支付在整個C端支付的占比已超過了60%。

而支付寶的成長過程,就是第三方支付從無到有,再到不斷侵蝕銀行卡/信用卡與現金支付的過程。

02

第三方支付:

巨額資金流的小額過路費生意

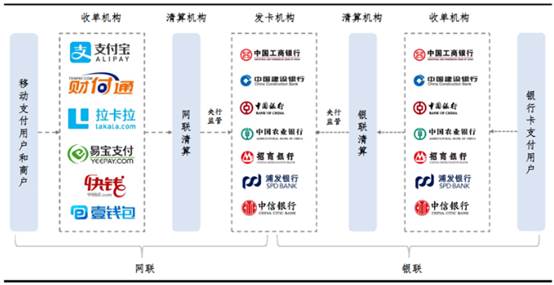

用戶用微信、支付寶一鍵支付背后,是一條多方參與的資金流動鏈條:用戶通過支付寶(綁定銀行卡、信用卡或錢包余額)付錢,會統一由網聯對接與背后的銀行機構清算,這個過程中:

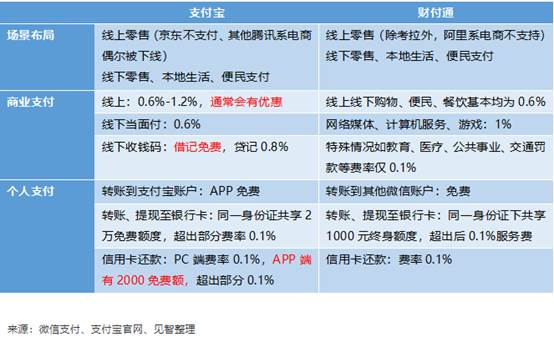

(1)支付寶會向商戶收取支付通道費,大約為0.6%作為技術服務收入;該部分的費率,不同于海外的市場化定價方式,國內雖說支付機構有一定的定價自主權,但是大行業費率受到官方指導價的監管。

(2)支付使用后端的網聯清算與銀行通道也完成支付服務,是支付寶獲取支付收入需要付出的成本——銀行通常會按照交易額和交易筆數收費,通常是千分之二到千分之六不等的額度,一些銀行機構可能以資源置換的方式,而不收錢。

(3)網聯作為清算機構,主要第三方支付機構是其股東。根據媒體報道,目前向支付機構要的費率非常低。

此外,由于經手資金量較大,支付寶與微信支付每天都會產生中間結轉狀態的資金(應付商戶資金),又稱客戶“備付金“,尤其是線上購物的支付行為屬于擔保付款,只有用戶確認收貨之后,資金才會付給商戶,中間狀態停留的時間更長,形成大額的利息收入。

03

支付的核心:

商戶 vs 用戶,哪個更重要?

第三方支付平臺作為資金流轉鏈條中最前端的一環,通過場景的廣覆蓋,一面連接用戶,一面連接商戶。任何一個平臺,兩端的連接能力都是公司研究的重點考察對象:

從支付寶來看,無論是同行還是跨行業對比,它的月活商戶量均顯著超過互聯網同行。

但不同于電商平臺,除了用戶流量之外,商戶與物流同樣構成核心競爭壁壘,見智認為支付平臺作為工具型應用,其核心競爭力更多在于流量與場景。

用戶對支付的使用沒有基于商家類型的心智定位,譬如購買餐飲服務使用專注餐飲的支付平臺,作為普適性工具應用,應該追求的是場景的全覆蓋,來滿足用戶各種場景下的支付需求。

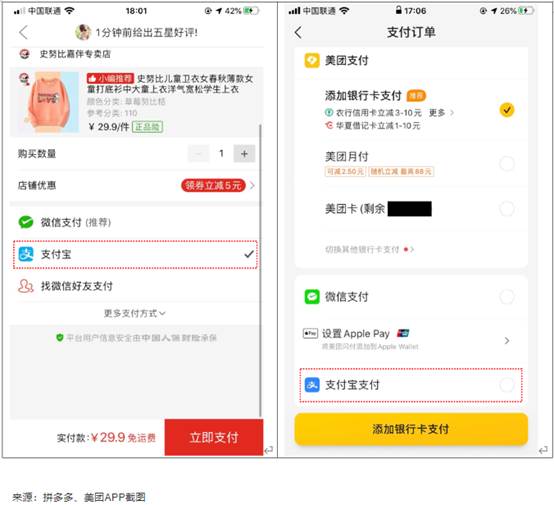

而支付平臺一旦對用戶的使用習慣形成壟斷,商家必須把這種工具提供到用戶。作為具備獨立決策能力的商家,沒有人希望在交易即將達成之時,卡在支付工具這一環上,即使部分商家有很明顯的站隊傾向和意愿。

04

支付寶: 龍頭的軟肋

從競爭的核心——流量和場景來看,相對主要競爭對手微信支付(財付通),支付寶雖有開創者的優勢,但目前競爭明顯占在下風:

(1) 微信作為社交APP,無論用戶數還是用戶時長全網獨占鰲頭,且遠超支付寶,形成騰訊在支付領域的天然優勢。

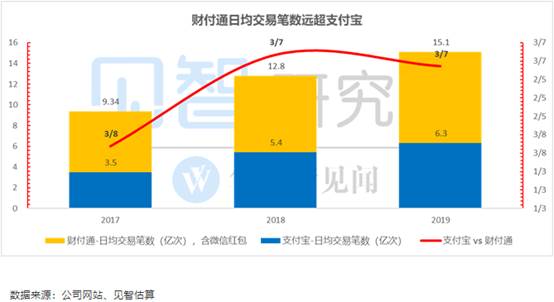

(2)微信每天處理的支付筆數是支付寶的兩倍還多。

見智根據兩家平臺每年公布的交易類客戶投訴筆數與占比重推算:最近兩年支付寶與財付通的日均交付筆數穩定在3:7左右,補貼過后支付寶有小幅下滑的態勢。

微信支付在支付筆數上的壓倒性優勢正是微信用戶粘性與騰訊投資生態體系共振的結果。

(3)巨量支付交易額背后的含金量問題

支付寶在去年全年支付處理額111萬億的情況下,截止今年上半年的年交易處理額在疫情之下達到了118億。

不過,見智認為,不同于普通商業交易平臺交易額與收入之間的穩定對等關系,這里的處理額僅可作為參考指標。

這主要是因支付寶的支付交易額除了含金量比較高的商業場景支付(購物/服務)(通道費0.6%左右),還有通道費率較低的個人支付(個人賬戶轉賬、提現、信用卡還款)與理財、保險等金融性支付(綜合同行來看,支付費率0-0.2%)。

而基于螞蟻的業務收入增速來判斷,截止上半年年交易的正增長,主要源于理財科技的推動。靠商業支付來支撐的支付業務增速在疫情影響應是下降的。

(4)硬核對比:支付到底誰更強?

根據第三方數據來看,由于涵蓋了金融支付,支付寶在中國數字支付的市場市占率超過55%。作為行業最初的拓荒者,又擁有如此高的市占率,市場會自然而然的認為支付寶是第三方支付行業當之無愧的龍頭。

但見智上文提到,支付業務更具意義的核心在于高價值領地——商業支付的市場占領,體現在結果上是支付的創收能力。

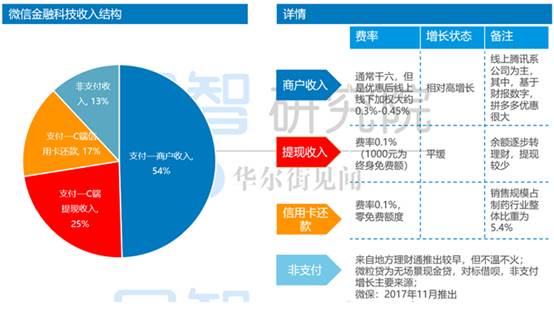

對比支付業務的創收能力,見智基于騰訊財報數據、專家訪談信息與獲取的外行資料,細拆了微信金融科技的收入構成,并將其與支付寶對比:

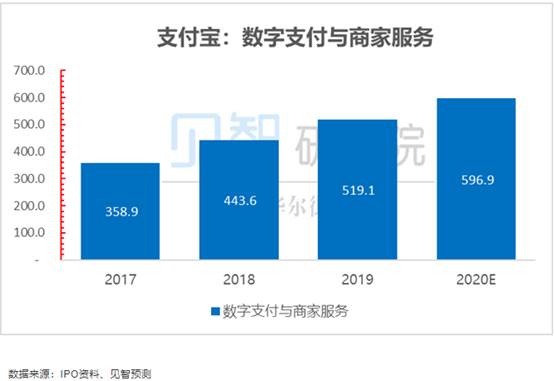

可以看到,即使2018年支付寶大放血全球撒紅包,也未能影響微信支付的創收能力,當年財付通的收入規模首超支付寶。

2019年,微信金融科技業務844億,其中80%以上為支付業務貢獻,也就是說支付業務收入超700億。同期螞蟻的支付收入519億, 在收入絕對值上,雙方支付收入已經來開距離。

見智判斷這背后的核心原因如下:

1)核心客戶費率低:

基于阿里財報數據,作為支付寶線上毫無懸念的最大客戶,阿里2020財年零售體系交易額6.6億(全球GMV 7萬億),其中70%通過支付寶交易(換句話說,其余30%為未成交的水分GMV),同財年阿里向螞蟻繳納的支付費用為87億。

可以算出,螞蟻對阿里零售收取的支付費用率約為0.19%,低于通常0.6%費用率,以及見智調研的強議價力大電商客戶0.3%的費用率。

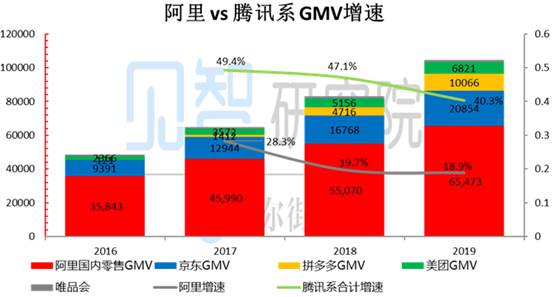

2)騰訊系線上大客戶增速更高:

線上支付來看,在電商購物場景中,雖然支付寶由于阿里電商盤子大,所以處理交易額有優勢,但從增速上來看,騰訊系電商GMV增速更高,這也對應著財付通線上更快的支付收入增長。

3)支付寶在線下場景優惠力度較大

譬如支付寶線下收錢碼借記免費,而個人支付部分免費額度有更大得免費額度,而且通過積分等不同渠道還可以兌換,因此個人支付部分支付寶收入較低。

低通道費用及高紅包補貼背后的很大原因都是在于微信的高用戶數和高使用時長為微信支付帶來的天然的場景優勢與用戶粘性優勢。

05

騰訊支付 vs 支付寶:

席卷各路諸侯的全面戰爭

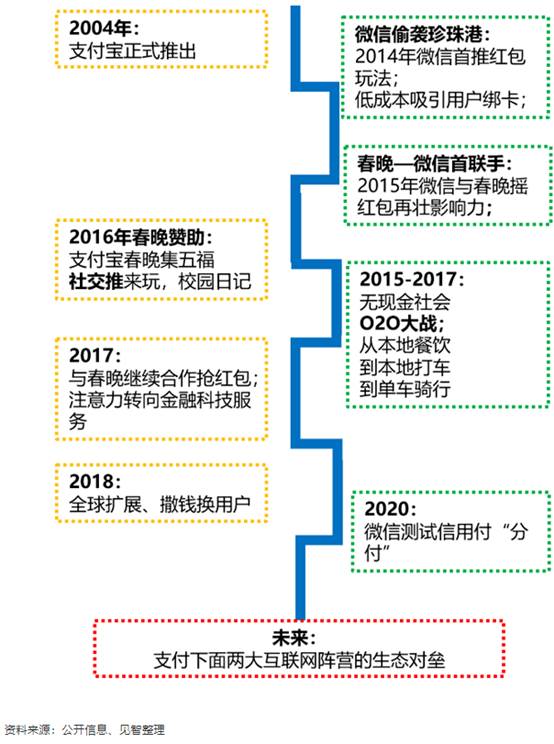

從第三方支付的歷史來看,從微信支付2014年用紅包游戲對支付寶“偷襲珍珠港”、2015年O2O大戰過嗨時喊出“無現金社會”、到2016年支付寶做往來與校園日記的敗筆……

整個支付商業格局的演進路徑是資金開路的用戶補貼戰、與資本開路的場景爭奪戰。

從結果上來看,微信憑借巨大的用戶基數和高互動性用戶時長,用資本鏈接場景陣營,在支付業務上突破了支付寶的先發優勢,在阿里系之外的支付市場(包括線上線下)上獲得了更大的話語權。

而如果看接下來的競爭,需要回答兩個問題:

a. 新玩家有顛覆市場格局的可能嗎?

回答這個問題,通過簡單復盤第三方支付的商業競爭過程,可以看到,用戶對第三方支付的“聚合”支付+便捷要求意味著:

1). 沒有C端流量場景加持的支付廠商(銀聯閃付、匯付天下、卡拉卡)難撼動行業格局;

2). 流量基數不夠大、用戶時長較短的C端巨頭(京東支付2012年推出,度小滿2014年4月15日推出)較難突圍;

3). 先發優勢、高用戶基數、高互動性用戶時長、高用戶粘性(支付寶、微信支付)的C端流量平臺才有支付市場雄霸一方的真正可能。

除去只有傳言沒有兌現的快手支付,目前真正的新玩家只有今年新并購獲得支付牌照的今日頭條和拼多多:

沒有先發優勢的新玩家,目前來看具備高用戶數基數+高互動性用戶時長,且具有雄厚資金實力只有剛剛拿到支付牌照的今日頭條。

從業務切入的路徑來推測,不排除獲取牌照后的字節采用類似“視頻式“升級的社交紅包玩法,結合補貼來轟開支付用戶基數。

但從運營的角度,后續用戶習慣的養成、用戶支付的活躍度可能是一個需要持續解決的問題。但整體而言,并不排除字節為打開金融業務線的局面,而去嘗試掀起行業補貼的可能性。

b. 雙寡頭時代的競爭演繹:支付攜生態而戰,迭代向商戶奮進

從目前來看,雙方商戶量都在接近中國8500萬的個體工商主體的情況下,場景覆蓋競爭基本結束。

而在支付用戶滲透率上,疫情進一步拔高了支付滲透率,考慮到與身份證掛鉤,多賬戶情況相對較少,支付賬戶的純度更高,在支付的用戶滲透空間也越來越小。

而且,在用戶使用習慣逐步成型的情況下,補貼效果已不明顯:

從2018年紅包補貼效果來看,雖然當年獲得了超一個億的新增用戶,但從當年以及次年收入效果來看,新增用戶后續粘性并不理想。

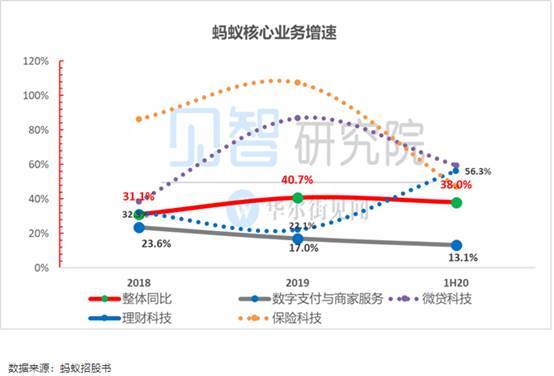

可以看到,2018年到2019年,支付業務收入增長持續穩中趨緩,2018年的新增用戶并未反映到2019年以及2020年的支付收入增長中。

而且,從行業增速指標上,見智選取央行資產負債表上的“非金融機構存款“來對比,今年上半年支付寶收入增速似乎也跑輸了行業增速。

見智以100%集中繳存起點開始,用該余額來代替支付行業交易額增長,可以看到,今年上半年的同比增長大約在18%,高于支付寶支付收入13%的增長速度。

背景介紹:央行曾要求2019年1月14日第三方支付機構需要將客戶備付金100%集中上繳,第三方機構結束躺賺時代,這部分備付金在央行資產負債表上記為“非金融機構存款“。

2020年1月8日,人民銀行決定將第三方支付機構的備付金以0.35%的年利率按季結息,并從中計提10%作為非銀行支付行業保障基金。

因此,見智判斷,如非新進者如字節等主動挑起熱戰,用戶滲透、場景覆蓋到頂、使用習慣逐步形成后,兩巨頭的支付補貼時代已經落幕。

未來支付競爭更多是雙方依賴支付前卒的生態之戰,譬如美團 vs 阿里本地生活,京東&拼多多 vs 淘系。

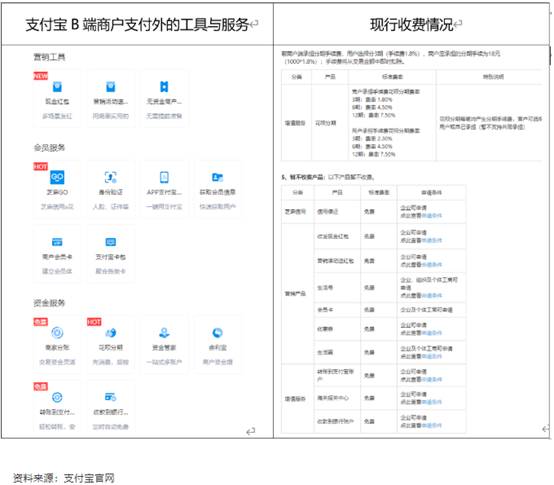

與之并行的是,從支付衍生出來的商戶賦能競爭:為后端商戶在支付之外提供更多工具賦能,譬如會員管理、營銷工具,本質上是基于C端的支付競爭轉到基于商戶服務的B端競爭,逐步在商戶中提高支付寶的變現能力。

而這種變現模式才剛剛起步,與商戶數字化同進度,估計見效還需要漫長的投入和等待。

06

支付業務定位與估值價值

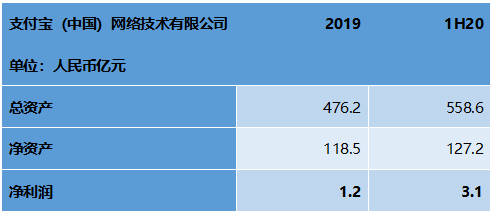

場景與生態上的相對弱勢,導致支付寶的盈利能力并不高。根據螞蟻招股書,支付寶中國作為螞蟻支付業務的承載主體,全資子公司的利潤僅僅低個位數。

而且根據前述分析,在當前的支付競爭格局下,在商戶服務業務沒有明顯規模化變現之前,螞蟻支付業務大幅提高盈利能力的可能性并不高。

見智認為,它的存在更多意義在于為多場景的信貸與保險業務保駕護航,通過金融科技業務來實現其盈利價值,當前不具備對標國際同行如Paybal、Square等做獨立估值的合理性。

摘自—華爾街見聞

| 上一篇 | 下一篇 |

|---|---|

| 農夫山泉4000億港元市值有點玄 | 120小時!恒大翻盤 |